Um die Einführung des schweizerischen Drei-Säulen-Systems der Altersvorsorge zu verstehen, muss man auf die grundlegende Herausforderung der damaligen Zeit zurückblicken: In der zweiten Hälfte des 20. Jahrhunderts ging es in den Industrieländern darum, die Ausweitung der Grundrenten zu finanzieren und zu organisieren. Aus den verschiedenen möglichen Varianten entschied sich die Schweiz für die Anschlusspflicht an die «zweite Säule» im Rahmen des Bundesgesetzes über die berufliche Alters-, Hinterlassenen- und Invalidenvorsorge (BVG) von 1982.

Gut zu wissen

- Der Ursprung der drei Säulen der schweizerischen Altersvorsorge geht auf die zweite Hälfte des 20. Jahrhunderts zurück, als es darum ging, die Grundrenten auszubauen.

- Wie alle anderen westlichen Länder stand auch die Schweiz vor wichtigen Fragen rund um die Finanzierung und Organisation dieser weitergehenden Vorsorge.

- Die meisten Nachbarländer – allen voran Frankreich – entschieden sich für ein Modell mit einem stärker entwickelten Umlageverfahren.

- Die Schweiz teilt mit den angelsächsischen Ländern die Dezentralisierung der Vorsorgeeinrichtungen und die Finanzierung nach dem Kapitaldeckungsverfahren.

- Die Besonderheit des Schweizer Systems liegt in seinen drei Säulen mit einer klaren Aufgabenteilung zwischen Staat und privaten Akteuren. Und mit dem Obligatorium der zweiten Stufe – oder Säule – der Altersvorsorge.

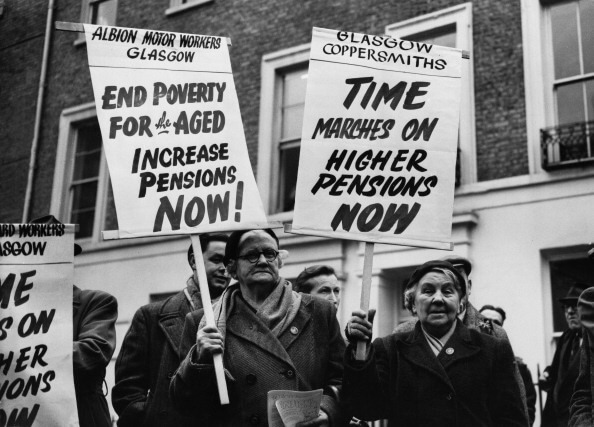

Nach dem Zweiten Weltkrieg verfügten die meisten westlichen Länder über eine Altersvorsorge mit Mindestleistungen – in der Höhe von rund 10 bis 15 Prozent eines Durchschnittslohns. Vom allgemeinen System der Sécurité Sociale française zur 1935 während des New Deal gegründeten OASDI (Old Age, Survivors and Disability Insurance) in den USA wurden diese Leistungen durch Beiträge finanziert, die auf den Löhnen erhoben und durch öffentliche Beiträge ergänzt wurden. 1947 übernahm auch die schweizerische Alters- und Hinterlassenenversicherung (AHV) dieses Standardmodell der Finanzierung durch Lastenausgleich, das sogenannte Umlageverfahren. Dieses Finanzierungssystem, das in mehreren Ländern parallel entwickelt und ab der Zwischenkriegszeit durch die Internationale Arbeitsorganisation (ILO) standardisiert wurde, ermöglichte insbesondere die sofortige Auszahlung von Leistungen an die erste Versichertengeneration. Doch kaum eingeführt, wurde diese nach jahrelangen politischen Debatten und Kontroversen erkämpfte Mindestleistung bereits wieder revidiert.

Übergang von einer Grundrente zu einer Altersrente

Spätestens Mitte der 1950er-Jahre zeichnete sich ein der Einführungsphase der Renten in der ersten Hälfte des 20. Jahrhunderts diametral entgegengesetzter sozioökonomischer Kontext ab. Nach Jahrzehnten, die von wiederholten Wirtschaftskrisen und zwei Weltkriegen geprägt waren, eröffnete die Rückkehr zu einem anhaltenden und nachhaltigen Wirtschaftswachstum neue Perspektiven für die Entwicklung der Altersvorsorge. In der Schweiz wie auch in anderen Industrieländern stellte sich nun die Frage, wie die Grundversicherung in eine Altersrente ausgeweitet und umgewandelt werden konnte. Es ging also darum, von einer minimalen Unterstützung zu Leistungen überzugehen, die es Rentnerinnen und Rentnern ermöglichen sollten, ihren früheren Lebensstandard weiterzuführen. Zudem sollte nicht nur der Bruttobetrag der Renten erhöht, sondern die Renten durch eine regelmässige Indexierung auch an die Entwicklung der Lebenshaltungskosten angepasst werden.

Diese Ausweitung des Sockels der Altersleistungen erfolgte durch die Einführung einer zweiten Stufe der Altersversicherung. Die verschiedenen Ausprägungen dieser zweiten Stufe auf internationaler Ebene unterschieden sich grundlegend sowohl in Bezug auf die Finanzierungsmethoden als auch die Aufgabenteilung zwischen dem Staat und den von Arbeitgebern oder Lebensversicherern entwickelten Vorsorgeeinrichtungen. Die Varianten entstanden insbesondere durch die unterschiedliche Beantwortung der folgenden Fragen: Reicht es für die Finanzierung, das Umlageverfahren zu erweitern, oder braucht es ein Kapitaldeckungsverfahren, d. h. eine Finanzierung aus den Anlageerträgen von Finanzreserven? Wie sieht es auf institutioneller Ebene mit der Koordination oder Autonomie zwischen der ersten Säule der Altersversicherung und den Vorsorgeeinrichtungen der Arbeitgeber aus?

Entgegengesetzte Entwicklungen zur «Schweizer Lösung»: erweitertes Umlageverfahren

Zur Finanzierung der zweiten Rentenstufe besteht eine erste Möglichkeit in der Weiterentwicklung des Umlageverfahrens. In Frankreich, dem Paradebeispiel für diese Variante, werden die 1945 eingeführten Renten des «allgemeinen Systems» der Sécurité Sociale durch die «Sondersysteme» für Beamte und Angestellte des öffentlichen Sektors sowie durch die Rentenkassen für Führungskräfte und Angestellte des Privatsektors ergänzt. Zwischen 1947 und 1961 wurden diese Kassen nach und nach im System AGIRC-ARRCO (Association générale des institutions de retraite des cadres-Association des régimes de retraite complémentaire des salariés/Verband der Zusatzrentensysteme für Angestellte) zusammengefasst. Das System wird im Umlageverfahren finanziert. Spätestens Anfang der 1970er-Jahre waren alle Arbeitnehmenden darin integriert. Die Finanzierung der beiden Stufen des Altersvorsorgesystems über das Umlageverfahren – ein Ansatz, der auch in Italien, Deutschland und Österreich verfolgt wird – ist typisch für Länder, in denen die Vorsorgeeinrichtungen der Arbeitgeber historisch gesehen eine untergeordnete Rolle spielen oder durch Kriege und Krisen in der ersten Hälfte des 20. Jahrhunderts geschwächt wurden.

Dieser Entwicklungsweg steht im Gegensatz zum schweizerischen System, das noch heute dadurch gekennzeichnet ist, dass es neben der AHV sehr viele Vorsorgeeinrichtungen gibt, die von den Arbeitgebern oder von Lebensversicherungsgesellschaften geführt werden. Die durch Kapitaldeckung finanzierten Pensionskassen bilden das Herzstück der «zweiten Säule», die durch das Bundesgesetz über die berufliche Alters-, Hinterlassenen- und Invalidenvorsorge (BVG) von 1982 konsolidiert wurde. Um die Besonderheit dieses Systems zu verstehen, müssen wir Vorsorgesysteme betrachten, die nicht von den unmittelbaren Nachbarn der Schweiz entwickelt wurden.

Ein Altersvorsorgesystem nach angelsächsischem Vorbild?

Bis in die 1960er-Jahre entsprach die Ausgestaltung des Schweizer Altersvorsorgesystems der Situation in Grossbritannien oder in den Vereinigten Staaten. In diesen beiden Ländern geht das Umlageverfahren nicht (oder kaum) über einen Sockel von Mindestleistungen hinaus, die von der staatlichen Rentenversicherung gezahlt werden. Und im Gegensatz zum oben dargestellten Fall Frankreichs behalten die kapitalgedeckten Vorsorgeeinrichtungen ihre Autonomie gegenüber dem staatlich versicherten Grundsystem. Da diese Vorsorgeeinrichtungen auf Freiwilligkeit beruhen, decken sie jedoch nur eine Minderheit der Arbeitnehmenden ab, in erster Linie in grossen Unternehmen und öffentlichen Verwaltungen.

Die Dezentralisierung der Vorsorgeeinrichtungen der Arbeitgeber, ihre Freiwilligkeit und die Finanzierung durch Kapitaldeckung sind zwar Gemeinsamkeiten zwischen dem schweizerischen System und dessen britischen und US-amerikanischen Pendants, ab 1970 haben sie sich jedoch unterschiedlich entwickelt. Ein Blick auf diese unterschiedlichen Entwicklungen ermöglicht es, die in der Schweiz wirkenden Dynamiken besser zu verstehen.

In Grossbritannien wurde 1971 von der damaligen Labour-Regierung eine zweite Stufe der umlagefinanzierten Renten – bekannt unter der Abkürzung SERPS (State Earnings-Related Pension Scheme) – eingeführt, nachdem mehr als ein Jahrzehnt lang heftig über die Zukunft des Rentensystems debattiert worden war. Allerdings wurde diese Reform, die die unzureichende Ausweitung der Pensionskassen beheben sollte, umgehend bekämpft. Nach ihrer Rückkehr an die Macht leitete die Konservative Partei mehrere Reformen ein, die mit dem SERPS-Programm konkurrierten und die die Kapitaldeckung ausweiten sollten, insbesondere durch individuelle Rentensparkonten. Dieses Übermass an gegensätzlichen Reformen führte letztlich zur Zersplitterung und Schwächung der britischen Altersvorsorge.

Die Schweiz schlug einen anderen Weg ein. 1972, kurz nach der Einführung des SERPS-Systems in Grossbritannien, verzeichnete die «Drei-Säulen-Doktrin» – ein seit Langem von der politischen Rechten und der Lobby der privaten Vorsorge ausgearbeitetes Projekt – einen Erfolg an der Urne und stärkte damit die Rolle der Kapitaldeckung und der privaten Vorsorgeeinrichtungen klar. Der Erfolg der «Drei-Säulen-Doktrin», der 1982 durch die Annahme des BVG bekräftigt wurde, blockierte zudem die Idee einer erweiterten Umlagefinanzierung, das zentrale Anliegen des Alternativprojekts der «Volksrenten», das damals von einem Teil der Linken vorgeschlagen wurde. Dass die Aufgaben von AHV und Pensionskassen klar definiert und sowohl in der Verfassung als auch in einem Gesetz verankert sind, ist eine der im internationalen Vergleich wichtigsten Besonderheiten des Konzepts der Schweiz.

In den Vereinigten Staaten ist die Mitgliedschaft bei den Pensionskassen der Arbeitgeber zudem bis heute freiwillig – ein weiterer Unterschied zum im BVG verankerten schweizerischen Drei-Säulen-System. Da die Pensionskassen in den Vereinigten Staaten nie direkt vor die Alternative eines Umlageverfahrens gestellt wurden, blieb die Idee einer Anschlusspflicht an Vorsorgeeinrichtungen unausgereift. Die Debatten über die Zukunft der Renten führten daher nur dazu, dass 1974 uneinheitliche Massnahmen zur Verbesserung der Aufsicht über die Pensionskassen und der Verwendung ihrer Reserven (ERISA, Employment Retirement Income Security Act) verabschiedet wurden. In den folgenden Jahrzehnten waren in den Vereinigten Staaten jeweils höchstens rund 50 % der Arbeitnehmenden einer Pensionskasse angeschlossen. Und wie in Grossbritannien hat sich schliesslich die Lösung individueller Rentensparkonten durchgesetzt, die die Leistungen der OASDI ergänzen.

Das Drei-Säulen-System – in der Schweiz siegt die Kapitaldeckung

Die verschiedenen in diesem Artikel vorgestellten Beispiele zeigen, dass der Weg, der zum sogenannten «Drei-Säulen-System» führte, kein Sonderfall oder exemplarisch ist. Vielmehr gingen diesem komplexen Verbundsystem, wie in vielen anderen Ländern auch, in der zweiten Hälfte des 20. Jahrhunderts heftige Kontroversen über die Modelle der Rentenfinanzierung und ihre institutionelle Architektur voraus. Die «Schweizer Lösung» hat die Kapitaldeckung der Ausweitung des Umlageverfahrens vorgezogen und, der Marktlogik folgend, die Rolle privater Institutionen im Zentrum der Sozialpolitik gefestigt.

Literaturverzeichnis

Leimgruber, Matthieu (2008). Solidarity without the state? Business and the shaping of the Swiss welfare state, 1890–2000. Cambridge.